Nachhaltigkeit und insbesondere Umweltschutz liegen nicht nur immer mehr Geldanlegern am Herzen, sondern auch der EU-Kommission. Mit neuen Gesetzesvorschlägen zielt die Kommission jetzt darauf ab, „die Kraft der Kapitalmärkte für den Kampf gegen den Klimawandel zu mobilisieren“[1]. Geldanleger und Fondsgesellschaften sollen mit sanftem Druck zum nachhaltigen Investieren gebracht werden.

„Der Wandel hin zu einer umweltfreundlicheren und nachhaltigeren Wirtschaft ist gut für die Schaffung von Arbeitsplätzen, für die Menschen und für unseren Planeten“, begründet EU-Kommissionsvize Frans Timmermans[2] und erklärt: „Unsere Vorschläge werden Investoren und jeden einzelnen Bürger in die Lage versetzen, eine positive Wahl zu treffen – indem sie ihr Geld mit größerer Verantwortung einsetzen und Nachhaltigkeit unterstützen.“

Als Basis möglicher neuer Gesetze will die Kommission nun zunächst ein Klassifikationssystem erstellen, das definiert, was nachhaltig ist und was nicht. Institutionelle Anleger und Vermögensverwalter sollen künftig transparent machen, inwieweit ihre Kapitalanlagen und Strategien im Einklang mit ESG-Zielen stehen und wie sie mit ESG-Risiken umgehen.[3] ESG ist die englische Abkürzung für „Environment Social Governance“, also Umwelt, Soziales und Unternehmensführung. Der Begriff ist international etabliert, um auszudrücken, ob und wie bei Entscheidungen von Unternehmen ökologische und sozial-gesellschaftliche Aspekte sowie die Art der Unternehmensführung beachtet werden.

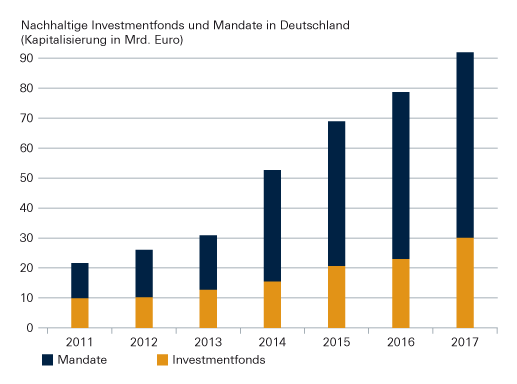

Nachhaltiges Investieren zunehmend beliebter

In nachhaltig orientierte Fonds und Vermögensverwaltungsmandate institutioneller Investoren floss in den vergangenen Jahren immer mehr Geld.

Quelle: Forum Nachhaltige Geldanlagen, Stand: Juni 2018

Nachhaltige Strategien sind auch finanziell attraktiv

Durch die Berücksichtigung von ESG- bzw. Nachhaltigkeitskriterien erweitern Anleger ihre klassischen Anlageziele, wie beispielsweise das Streben nach Rendite, um einen weiteren Aspekt. Gut daran: Richtig umgesetzt, bedeutet ein ESG-Ansatz keinen Nachteil bei der Rendite. Darauf weisen zahlreiche Studien hin.

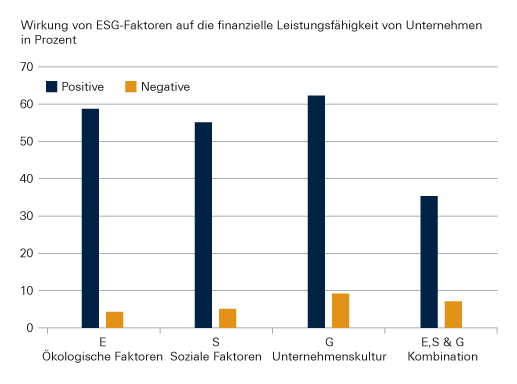

Seit den 1970er Jahren wurden mehr als 2.000 wissenschaftliche Studien über den Zusammenhang zwischen der Einhaltung hoher ESG-Standards sowie der finanziellen Leistungsfähigkeit von Unternehmen durchgeführt. Eine von der DWS unterstützte Analyse hat ergeben, dass die meisten dieser Studien einen positiven Zusammenhang zwischen ESG- und finanzieller Performance darstellen[4].

ESG-Faktoren: Überwiegend positive Effekte

Nach den Erfahrungen der meisten ESG-Investoren und Analysten wirken ESG-Faktoren positiv auf die Leistungsfähigkeit von Unternehmen aus. Das ergab eine Auswertung von mehr als 600 Umfragen.

Quelle: ESG & Corporate Financial Performance: Mapping the global landscape, Dezember 2015 (https://www.db.com/newsroom_news/K15090_Academic_Insights_UK_EMEA_RZ_Online_EN_151216_R2a.pdf)

Doch wie gehen nachhaltig orientierte Investoren in der Praxis vor? Grundsätzlich lassen sich folgende ESG-Anlagestrategien unterscheiden:

- Negativ-Ausschluss: Dies ist der älteste und traditionellste Weg, bei dem bestimmte Unternehmen oder Sektoren aus dem Anlageuniversum ausgeschlossen werden. Die häufigsten Ausschlusskriterien betreffen Waffen, Alkohol, Tabak, Glücksspiel und Pornographie. Da sich der Negativ-Ausschluss –isoliert eingesetzt – unter bestimmten Umständen als nicht ausreichend herausstellen kann, sieht ihn die DWS nur als ersten Schritt und setzt daher auf eine ganzheitliche Sichtweise, in der auch positive Aspekte – wie zum Beispiel die Angleichung an die Ziele der Vereinten Nationen für nachhaltige Entwicklung – in die Investmententscheidung einfließen.

- Positiv/Best-in-Class: Dieser Investmentansatz konzentriert sich auf Unternehmen, die in der Vergangenheit in Bezug auf Umwelt-, Sozial- und Unternehmensführung innerhalb ihrer eigenen Branche besser abgeschnitten haben als ihre Konkurrenten.

- Thematisches Investieren: Im Rahmen dieses Anlagestils wird gezielt in Branchen und Unternehmen investiert, die sich auf die Lösung spezifischer Sozial- oder Umweltprobleme spezialisiert haben, also zum Beispiel die Erzeugung erneuerbarer Energien, Trinkwasseraufbereitung oder Mikrokredite in Schwellenländern.

Deutsche Invest I ESG Equity Income: Nachhaltigkeit und Dividenden

Der Deutsche Invest I ESG Equity Income geht noch einen Schritt weiter und kombiniert Negativ-Ausschluss und Best-In-Class-Ansatz mit einer weiteren Bedingung: Ins Fondsportfolio kommen nur Unternehmen, die nachhaltig wirtschaften, und zusätzlich auch noch eine Chance auf regelmäßiges Einkommen durch attraktive Dividenden bieten. Anleger können mit einer Investition in diesen Fonds also auf das Thema Nachhaltigkeit setzen und gleichzeitig von Ausschüttungen profitieren.

Bei der Auswahl der Aktien für das Fondsportfolio greifen die Fondsmanager auf die Daten von sieben führenden Anbietern zurück, die ein umfassendes Bild verschiedener ESG-Facetten weltweit bieten. Um daraus Unternehmen herauszufiltern, die den ESG-Kriterien am besten entsprechen, hat die DWS eine eigene Analyse-Software entwickelt: Die ESG Engine.

Nur wenige schaffen es ins Portfolio

Das Fondsmanagement wählt 60 bis 100 Aktien für das Portfolio aus. Um eine gute Risikostreuung zu erreichen, darf jeder einzelne Titel höchstens auf einen Anteil von vier Prozent am Fondsvermögen kommen. Bei der Zusammenstellung des Portfolios gehen die Fondsmanager in drei Schritten vor. Im ersten Schritt werden Unternehmen ausgeschlossen, die Produkte herstellen, die ESG-Kriterien nicht erfüllen oder gegen internationale Normen verstoßen. Im zweiten Schritt werden Unternehmen ausgewählt, die die jeweiligen Nachhaltigkeitskriterien besser erfüllen als ihre Wettbewerber. Solche Kriterien sind zum Beispiel Achtung der Menschenrechte, Klimabilanz und Unternehmenswerte. Im letzten Schritt erfolgt schließlich das Investment in die verbliebenen Unternehmen, mit dem Ziel, direkt auf die Unternehmen in Bezug auf soziale und ökologische Ziele einzuwirken.

Durch diesen ausgefeilten, mehrstufigen Prozess entsteht ein breit diversifiziertes Portfolio mit Aktien aus zahlreichen Ländern. Durch die Konzentration auf dividendenstarke Titel und die Berücksichtigung der ESG-Kriterien wird tendenziell bestimmten Einzeltitel-Risiken der Aktienanlage vorgebeugt. Beispielsweise dürfte bei einem Unternehmen, dass ESG-Kriterien berücksichtigt die Gefahr vergleichsweise gering sein, dass es aufgrund eines vom Unternehmen verursachten Umweltschadens in eine finanzielle Schieflage kommt. Völlig auszuschließen sind solche Entwicklungen natürlich nicht. Trotz der Konzentration auf dividendendstarke ESG-Aktien kann sich der Fonds auch nur begrenzt von der allgemeinen Marktentwicklung abkoppeln.

Zum Thema: