Wer die Risiken des Aktienmarktes scheut oder seinem Wertpapierdepot eine beruhigende Beimischung gönnen möchte, greift gerne zu Anleihen. Gerade in stürmischen Zeiten ist das Interesse an dieser Anlageklasse groß, weil sie als weniger risikoreich als Aktien wahrgenommen wird. Das Prinzip: Der Anleger bekommt regelmäßig Zinsen, und am Ende der Laufzeit erhält er 100 Prozent seines eingesetzten Kapitals, den Nennwert, zurückgezahlt. Der Nennwert einer Anleihe entspricht der Summe, die sich der Emittent der Anleihe – in der Regel ein Staat oder Unternehmen – bei einem Investor geliehen hat. Diese Summe zahlt er am Ende der Laufzeit an den aktuellen Besitzer des Papiers zurück.

1. Was passiert, wenn Anleihen vor dem Ende der Laufzeit verkauft werden?

Nicht ganz so einfach ist es für Anleger, die Anleihen vor Ende der Laufzeit verkaufen. Denn dann sind sie dem Zinsänderungsrisiko unterworfen. Steigen nämlich die Kapitalmarktzinsen, verliert die niedriger verzinste Anleihe an Reiz. Anleger lassen diese Anleihe dann links liegen oder greifen nur noch zu, wenn sie entsprechend günstiger zu haben ist. Das heißt: Der Kurs der Anleihe sinkt. Schauen wir an dieser Stelle einmal genauer hin und beleuchten die Zusammenhänge.

2. Welchen Einfluss haben Zinsänderungen auf Anleihekurse?

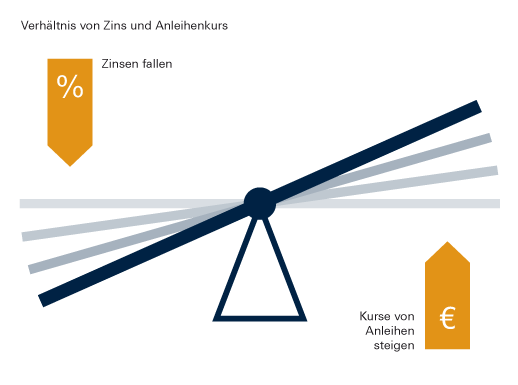

Anleihen werden bis zu ihrer Fälligkeit genau wie Aktien am Markt gehandelt. Ihr Preis kann währenddessen also vom Nennwert abweichen. Dabei gilt die Faustregel: Wenn der Marktzins steigt, sinkt der Kurs von Anleihen; fällt der Marktzins, steigt der Anleihekurs. Ein Beispiel kann das abstrakte Verhältnis verdeutlichen: Ein Staat gibt eine Anleihe zu einem Zinssatz von zwei Prozent aus. Im Laufe des folgenden Jahres steigt der am Markt übliche Zins. Die nächste Anleihe gibt der Staat deshalb zu drei Prozent aus, um gegenüber anderen Anleihen wettbewerbsfähig zu bleiben. Die Papiere mit der geringeren Verzinsung sind dadurch weniger attraktiv – wer will sich schon mit zwei Prozent Zinsen abfinden, wenn er für das gleiche Risiko auch drei Prozent bekommt? Die ältere Anleihe wird billiger, damit sie am Markt noch einen Käufer findet.Der Effekt von Zinsänderungen auf die Kurse von Anleihen

Der Marktzins und die Kurse von Anleihen entwickeln sich in der Regel gegenläufig.

Quelle: eigene Darstellung

3. Was sagt die Duration über das Zinsänderungsrisiko aus?

Anleger sollten wissen, wie sensibel eine Anleihe auf Zinsänderungen reagiert und was sie in Anbetracht dieses Risikos wert ist. Dabei hilft die Duration, eine Kennzahl, die Anleihen mit unterschiedlichen Restlaufzeiten, Kupons und Nennwerten vergleichbar macht. Die aus ihr abgeleitete modifizierte Duration gibt an, wie stark eine Anleihe auf eine Veränderung des Zinsniveaus von einem Prozentpunkt reagieren würde – je höher die Duration, desto sensibler reagiert das Papier. Hat ein Anleihefonds zum Beispiel eine Duration von zehn, würde der Wert des Portfolios um zehn Prozent fallen, wenn die Zinsen um einen Prozentpunkt steigen. Ein Fonds mit einer Duration von 20 würde unter den gleichen Umständen 20 Prozent an Wert verlieren. Je tiefer der Kupon, also der Zinssatz , den der Emittent einer Anleihe während der Laufzeit zahlt ,und je länger die Laufzeit einer Anleihe, desto höher ist in der Regel die Duration, also auch das Zinsänderungsrisiko.

4. Sollte man überhaupt Anleihen kaufen, wenn die Leitzinsen steigen?

Auch in Zeiten steigender Leitzinsen kann der Kauf von Anleihen sinnvoll sein. Die Duration hilft bei der Entscheidung: Je geringer die Duration, desto schneller fließen Zinszahlungen und Nennkapital an den Investor zurück und desto geringer ist auch das Risiko eines Verlusts, wenn die Leitzinsen steigen. Hier gilt die Faustregel: Die Duration sollte in etwa dem Anlagehorizont entsprechen, sonst gehen Anleger ein allzu großes Zinsänderungsrisiko ein. Steigende Zinsen bedeuten aber nicht immer einen Einbruch am Anleihemarkt. Auch die Inflation spielt eine Rolle dabei, wie sich die Kurse entwickeln. Eine hohe Inflation sorgt dafür, dass Geld schneller an Wert verliert. Entsprechend verliert auch der Nennwert einer Anleihe bis zum Ende der Laufzeit an Wert. Anleihebesitzer scheuen daher eine hohe Inflation. Eine Leitzinserhöhung bedeutet in der Regel, dass die Zentralbank die Inflation dämpfen will.

5. Kann man sich gegen Zinsrisiken absichern?

Es gibt am Anleihemarkt eine Reihe von Produkten, die in Zeiten eines erhöhten Zinsrisikos das Portfolio absichern können:

- Anleihen mit kurzer Laufzeit reagieren weniger stark auf Zinsveränderungen als langlaufende Anleihen, da bei kurzen Laufzeiten die Wahrscheinlichkeit geringer ist, dass sich der Leitzins vor Ende der Laufzeit drastisch verändert.

- Der Preis von Anleihen mit einer geringen Duration schlägt weniger aus, wenn sich das Zinsniveau verändert.

- Bei variabel verzinsten Anleihen, sogenannten Floatern, ist das Zinsänderungsrisiko sehr gering, da der Kupon regelmäßig dem Marktzins angepasst wird. Wenn der Leitzins steigt, entwickeln sie sich daher meist besser als herkömmliche Anleihen.