Einen Satz bekamen Anleger in der Vergangenheit von vielen Kapitalmarktstrategen immer wieder zu hören: „Wir gehen von steigender Volatilität aus.“ Doch seit der Finanzkrise gehen die Schwankungsbreiten in vielen Vermögensklassen immer weiter zurück.

Der Vix, der beispielsweise die erwartete Volatilität des amerikanischen Leitindex S&P 500 misst, ist jüngst auf ein Rekordtief gefallen, das der Index seit seiner Auflegung im Jahr 1992 erst dreimal unterboten hat. Dabei mangelt es im Grunde nicht an politischen und wirtschaftlichen Risikoszenarien, die an den Börsen für Unsicherheit sorgen könnten.

Risiken bleiben bestehen

Die Auswirkungen der Euro- und Finanzkrise belasten die Staatshaushalte in der Eurozone weiterhin. Die Schuldenstände sind teilweise sogar gestiegen. Das Wachstum und die Inflation bleiben weiterhin mau. Selbst China, lange Zeit Motor der Weltwirtschaft, hat mit rasant steigenden Schulden und einer sich abschwächenden Wachstumsdynamik zu kämpfen.

Zu guter Letzt ist völlig unklar, wie sich ein mögliches Ende der extrem lockeren Geldpolitik der Notenbanken auswirken wird. Potenzielle Risikoszenarien gibt es also mehr als genug. Aber warum befinden sich die Märkte dann offensichtlich im Tiefschlaf?

Sicherheitsgefühl von Geldanlegern gerechtfertigt?

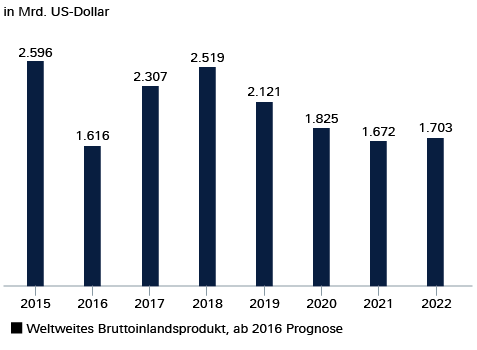

Für die Experten der Deutschen Asset Management gehen die Gründe für die große Marktgelassenheit unter anderem auf die positiven Wirtschaftsdaten zurück. Trotz allen Widrigkeiten ist die globale Wirtschaft zuletzt stetig gewachsen. Zwar hat die Dynamik etwas nachgelassen, doch die letzte Rezession liegt inzwischen immerhin acht Jahre zurück.

„Über die vergangenen Jahre haben Anleger zudem gemerkt, dass die Zentralbanken stets parat standen, wenn es an den Märkten rappelte. Aufkommende Volatilität wurde so meist in wenigen Tagen durch zusätzliche Liquidität wieder im Keim erstickt,“ schreibt Christian Hille, Leiter des Multi-Asset-Teams der Deutschen Asset Management, in einer Analyse. Aber ist das offenbar große Sicherheitsgefühl der Anleger auch gerechtfertigt?

Die globale Wirtschaft befindet sich seit Jahren in einem stetigen Wachstum. Das führt nach Ansicht von Experten auch zu einer gefühlten Reduzierung des Risikos.

Quelle: IWF

Volatilitätsindizes sind keine guten Frühindikatoren

Es mag vielleicht etwas paradox klingen, aber viele Marktteilnehmer werden nervös, wenn sich die sogenannten „Angstindikatoren“ auf extrem niedrigen Niveaus befinden. Die Begründung: Niedrige Volatilität signalisiere eine übertriebene Sorglosigkeit an den Märkten. Daher reiche schon eine kleinere Krise, um eine Panik auszulösen. Zudem sei in der Vergangenheit auf Phasen extrem niedriger Schwankungsbreiten oftmals ein spürbarer Einbruch gefolgt.

Kapitalmarktexperte Hille relativiert. Das Risiko für eine Korrektur steige zwar, je länger ein Aufschwung dauere. Die Volatilität könne sich aber vorher unvorhersehbar lange auf niedrigem Niveau befinden. Als Frühindikator sind die „Angstindizes“ nach Ansicht des Experten ohnehin kaum geeignet, da sie im Ernstfall erst anstiegen, wenn der Markt sich bereits im Fall befindet. Für das Timing nutzen die Volatilitätsindikatoren folglich wenig. Doch wie sollten Anleger sich dann am besten positionieren?

Chance-Risiko-Profil optimieren

Grundsätzliche raten die Experten der Deutschen Asset Management dazu, auch in extrem ruhigen Marktphasen auf Strategien zu vertrauen, die versuchen, die Volatilität möglichst zu reduzieren und so das Risikoprofil des Portfolios vorteilhaft zu gestalten. Das sollte Anlegern auch die Prämie wert sein, die sie – analog einer Versicherung – derzeit für eine Reduzierung der Schwankungsbreite zahlen müssen. Denn Korrekturen nach unten sind, wenn sie dann doch einmal kommen, in aller Regel sehr viel schneller und heftiger als Marktbewegungen nach oben.

„Die aktuell entspannte Situation mag durchaus über die Sommermonate hinwegtragen. Man sollte aber nicht nur hinterfragen, was zu einer Korrektur an den Aktienmärkten führen kann, sondern auch was passieren muss, um die Aktienmärkte weiter nach oben zu treiben.

Deutsche Concept Kaldemorgen: Fokus auf Risikokontrolle

Klaus Kaldemorgen, Manager des nach ihm benannten Fonds Multi-Asset-Fonds Deutsche Concept Kaldemorgen, hat sich daher zum Ziel gesetzt, die jährliche Volatilität auf höchstens zehn Prozent zu limitieren und auch im Ernstfall die Verluste des Fonds möglichst unter zehn Prozent zu halten. Dafür wird das Fondsvermögen der nach Regionen und Anlageklassen breit diversifizierten Total-Return-Strategie flexibel auf verschiedene Anlageklassen verteilt, wie etwa Aktien, Anleihen, Währungen und Gold.

Finden Sie hier den passenden Fonds