| DWS ESG-Bewertungsmethodik / Ausschlusskriterien | Bewertung[1] oder Umsatzschwelle[2] | |

|

Richtlinien der DWS-Gruppe |

DWS-Kohle-Richtlinie (Kohleförderung und -Verstromung ≥ 25%; Kohleexpansionsplänen)[3] |

Nicht konform |

| DWS Controversial Weapons-Politik (Streubomben, Antipersonenminen sowie biologische und chemische Waffen)[4] |

Nicht konform |

|

|

Kontroverse Sektoren (außer Klima) |

Andere kontroverse Waffen (Waffen aus abgereichertem Uran, Nuklearwaffen, Brandbomben auf Basis von weißem Phosphor)[4] |

Keine Beteiligung |

| Herstellung von Produkten und/oder Erbringung von Dienstleistungen in der Rüstungsindustrie |

≥ 5% |

|

| Herstellung und/oder Vertrieb ziviler Handfeuerwaffen oder Munition |

≥ 5% |

|

| Herstellung von Palmöl |

≥ 5% |

|

|

Herstellung von Tabakwaren |

≥ 5% |

|

| Herstellung von Erwachsenenunterhaltung |

≥ 5% |

|

| Herstellung von Produkten und/oder Erbringung von Dienstleistungen für die Glücksspielindustrie |

≥ 5% |

|

| Energiegewinnung aus Kernenergie und/oder Abbau von Uran und/oder Anreicherung von Uran |

≥ 5% |

|

|

Klimabezogene Bewertungen |

Abbau von Kohle[3] | ≥ 1% |

| Energiegewinnung aus Kohle[3] | ≥ 10% | |

| Förderung von Erdöl | ≥ 10% | |

| Unkonventionelle Förderung von Erdöl und/oder Erdgas (inklusive Ölsand, Ölschiefer/Schiefergas, arktische Bohrungen) | > 0% | |

| Abbau und Exploration von und Dienstleistungen im Zusammenhang mit Ölsand und Ölschiefer | ≥ 10% | |

| Förderung von Kohle und Erdöl | ≥ 10% | |

| Energiegewinnung aus und sonstiger Einsatz von fossilen Brennstoffen (exklusive Erdgas) | ≥ 10% | |

| DWS Klima- und Transitionsrisiko-Bewertung (Unternehmen & Staatliche Emittenten) | kein F | |

| Allgemeine ESG-Bewertungen | DWS ESG-Qualitätsbewertung (Unternehmen & Staatliche Emittenten) |

kein F |

| Freedom House Status (Staatliche Emittenten) |

kein “nicht frei” |

|

| UN Global Compact-Bewertung (Unternehmen) |

kein “Fail” |

|

| Regulatorische Metriken | Bewertung der guten Unternehmensführung gemessen an der DWS Norm-Bewertung (Unternehmen) |

kein F / M |

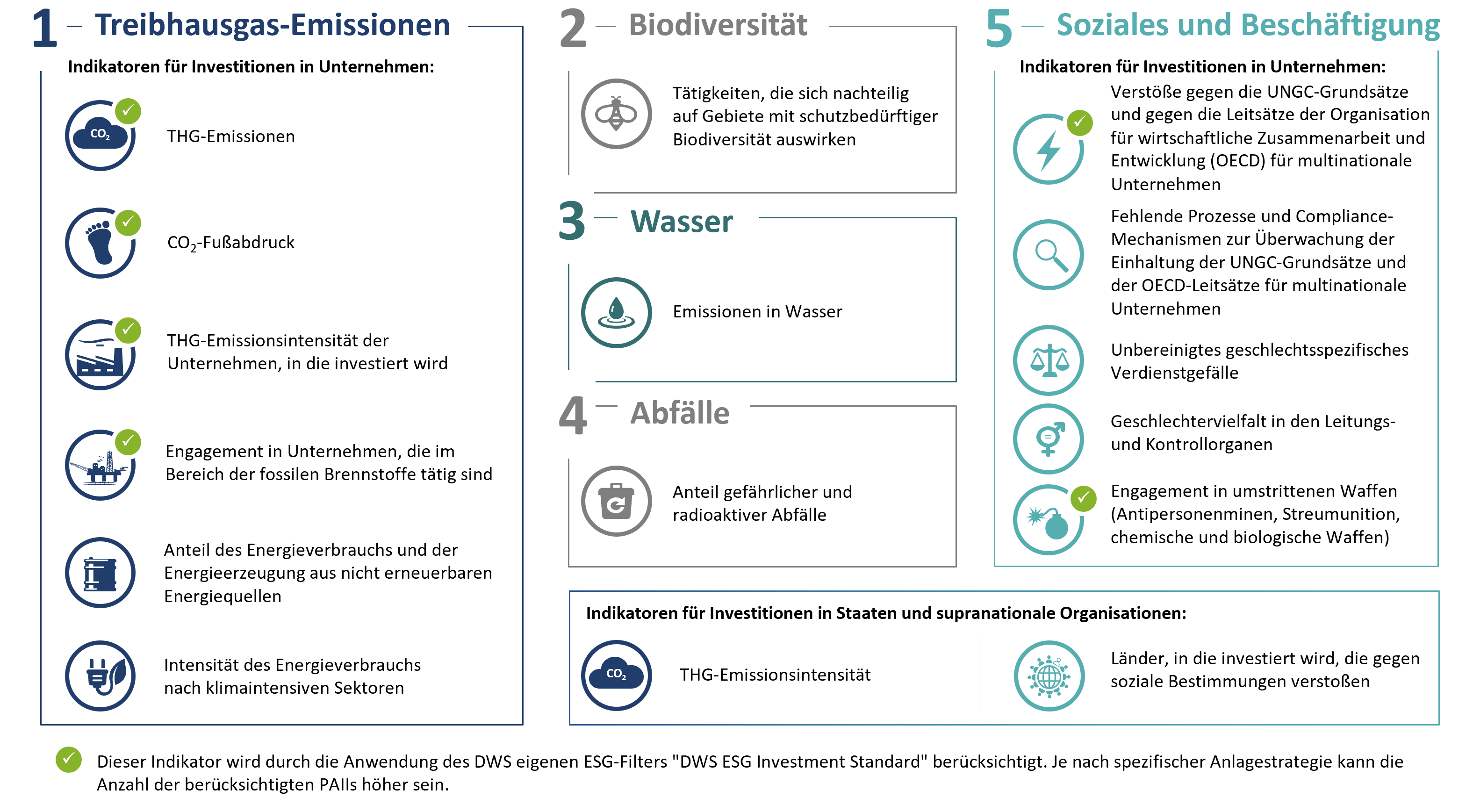

| Principal adverse impact indicators (PAII)[5] |

PAI #1 / #2 / #3 / #4 / #10 / #14 / #16[6] |

|

| Anteil nachhaltiger Investments (SFDR)[7] |

Individuell je Fonds |

|

| Anteil nachhaltiger Investments (EU Taxonomie)[8] |

0% |

Nachhaltiges investieren - ESG Kriterien ergänzen die klassischen Anlageziele

Nachhaltigkeitskriterien können die Anlageziele Rendite, Risiko und Liquidität, um ökologische, soziale und auf die Unternehmensführung bezogene Aspekte ergänzen. Die drei Nachhaltigkeitskriterien geben Orientierung. Sie können als Wegweiser zu nachhaltigem Investieren verstanden werden.

Die DWS ESG Engine - Wie wir robuste ESG-Bewertungen erstellen

1. Der ESG Methodology Council (EMC) wird gemeinsam vom Vorsitz des CIO for Responsible Investments und der ESG Advisory and Product Methodology geleitet. Der EMC trifft sich wöchentlich, um die Umsetzung der Bewertungsmethoden im ESG Engine zu diskutieren, unter anderem.

2. Der Sustainability Assessment Validation Council (SAVC) unter dem Vorsitz des Global Head of Research besteht aus ESG-Spezialisten aus der Research-Abteilung der DWS und überprüft ESG-Engine-Bewertungen, bevor sie in Kraft treten. Das SAVC nimmt Korrekturen vor, wenn sich ein Ergebnis als wesentlich falsch erweist, insbesondere aufgrund aktueller Erkenntnisse aus Engagements und der Überprüfung von Unternehmensangaben.

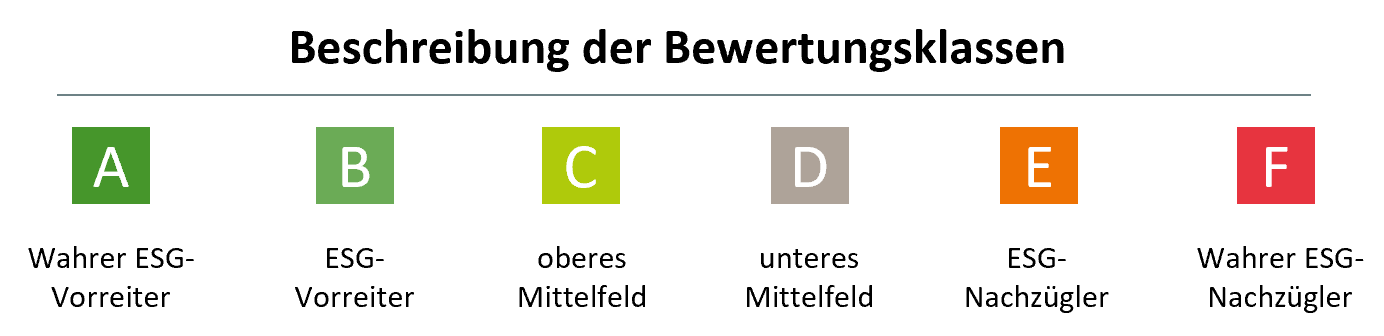

1. Die DWS ESG-Datenbank leitet innerhalb verschiedener Bewertungsansätze anhand der Buchstaben „A“ bis „F“ codierte Bewertungen ab. Innerhalb einzelner Bewertungsansätze erhalten Emittenten eine von sechs möglichen Bewertungen, wobei "A" die beste Bewertung und "F" die niedrigste Bewertung darstellt. Wird die Bewertung eines Emittenten entsprechend eines Bewertungsansatzes als nicht ausreichend erachtet, ist es dem Portfoliomanagement untersagt, in diesen Emittenten zu investieren, auch wenn dieser entsprechend der anderen Bewertungsansätze grundsätzlich investierbar wäre. In diesem Sinne wird jede Bewertung individuell betrachtet und kann zum Ausschluss eines Emittenten führen.

2. Dargestellt ist der Schwellenwert in % des Umsatzes, bei dessen Erreichung oder Überschreitung ein Ausschluss erfolgt. Im Fokus steht im Regelfall die Herstellung bzw. Produktion, bei Ölsand z.B. die Förderung von Öl.

3. Der Filter schließt Unternehmen mit Kohleexpansionsplänen, wie zum Beispiel zusätzliche Kohleförderung, -produktion oder -nutzung, basierend auf einer internen Identifizierungsmethodik aus. Die zuvor genannten kohlebezogenen Ausschlüsse beziehen sich ausschließlich auf sogenannte Kraftwerkskohle, d.h. Kohle, die in Kraftwerken zur Energiegewinnung eingesetzt wird.

4. DWS Controversial Weapons-Politik (DWS CW-Politik) bezieht sich in erster Linie auf kontroverse verbotene Waffen (CCW). Andere kontroverse Waffen (CW) stellen keine kontroversen verbotenen Waffen im Sinne dieser Richtlinie dar. Die DWS hält diese Waffen jedoch für kontroversen und schließt Hersteller mit einer Verbindung zu diesen Waffen von Finanzprodukten aus, die bestimmte ESG-Filter anwenden. Kontroverse Waffen im DWS ESG Investment Standard Filter beinhaltet CCW (Streumunition, Antipersonenminen, biologische und chemische Waffen), sowie Waffen aus abgereichertem Uran und Nuklearwaffen, Brandbomben auf Basis von weißem Phosphor. Bei den kontroversen Waffen handelt es sich um jegliche Beteiligung, unabhängig von Umsatz. Beteiligung wird identifiziert als Waffenhersteller (F), Komponentenhersteller (E) oder eine relevante Beteiligungsstruktur mit einem Unternehmen mit „E“- oder „F“-Bewertung (D). Bezogen auf weißen Phosphor werden solche Emittenten ausgeschlossen, die als Hersteller oder Hersteller wesentlicher Komponenten von Brandbomben auf Basis von weißem Phosphor identifiziert werden.

5. Je nach Anlageklasse des Fonds und seiner Produktstrategie können aktiv gemanagte Fonds, die nach Art. 8 oder Art. 9 SFDR offenlegen, unterschiedliche Indikatoren für nachteilige Nachhaltigkeitsauswirkungen (PAIIs) berücksichtigen. PAII 16 wird zum Beispiel nur von Fonds berücksichtigt, die in staatliche Emittenten investieren.

6. Länder, in die investiert wird, die gegen soziale Bestimmungen verstoßen (Nr. 16).

7. Anteil nachhaltiger Investments (SFDR 2(17)): Die Methodik zur Bestimmung des Anteils nachhaltiger Investitionen gem. Offenlegungsverordnung basiert auf vier Schritten. Zur Bestimmung nachhaltiger Investitionen wird im ersten Schritt geprüft, ob ein Unternehmen über seine Geschäftsaktivitäten einen positiven Beitrag zu den UN SDGs leistet. Die Messung der Geschäftsaktivitäten erfolgt dabei in der Regel auf Basis der Umsätze eines Unternehmens, teilweise auch basierend auf den Investitionsausgaben eines Unternehmens (Capital Expenses – CapEx) oder seinen Betriebskosten (Operating Expenses – OpEx). Im zweiten Schritt wird analysiert, ob das Unternehmen bei Ausführung seiner Geschäftsaktivitäten keinen negativen Einfluss auf soziale oder ökologische Ziele hat (DNSH Assessment). Ist dies erfüllt, folgt im dritten Schritt eine Prüfung der Prinzipien guter Unternehmensführung (sog. „Good Governance“) des Unternehmens: Hierbei wird beispielsweise betrachtet, ob ein Unternehmen nicht das schlechteste Norm Bewertung aufweist (sog. „Minimum Safeguards“). Ein Beispiel hierfür ist die Bekämpfung von Korruption. Ist auch dies gewährleistet, kann schlussendlich der positive Beitrag des Unternehmens, welcher im ersten Schritt identifiziert wurde, angerechnet werden. Somit würde der prozentuale Umsatz des Unternehmens zum Anteil nachhaltiger Investitionen im Portfolio beitragen.

8. Anteil nachhaltiger Investments (EU Taxonomie): Die EU-Taxonomie zielt darauf ab, Klarheit darüber zu schaffen, welche Wirtschaftstätigkeiten als ökologisch nachhaltig anzusehen sind. Zu diesem Zweck wird mit Hilfe eines Kriterienkatalogs für Unternehmen definiert, welche Wirtschaftstätigkeiten bzw. Umsätze zur Erreichung der sechs EU-Umweltziele beitragen. Aufgrund mangelnder Datenverfügbarkeit legt die DWS in ihren aktiv gemanagten Fonds aktuell keinen Mindestanteil für ökologisch nachhaltige Investitionen im Sinne der EU-Taxonomie fest.

9. Quelle: Vereinte Nationen: https://17ziele.de/info/was-sind-die-17-ziele.html.