Jeder Anfang ist leicht – mit dem richtigen Begleiter an der Seite

Wann haben wir zuletzt etwas völlig Neues angefangen? Es kann spannend und herausfordernd zugleich sein, zum Beispiel eine fremde Sprache zu erlernen, ein neues Musik-Instrument zu spielen oder den Motorrad-Führerschein zu machen. Erst fühlt es sich an, als hätte man zwei linke Hände. Aber mit Übung und Unterstützung durch einen Experten geht es gleich viel besser.

Anleger zu werden kann leicht gelingen

Vor dem Einstieg sollte man jedoch einige grundlegende Fragen klären. Ein Klick auf die jeweilige Präferenz zeigt das Ergebnis aller Antworten der Umfrage.

Wie lange soll das Geld angelegt werden?

Welche Anlageziele will man erreichen?

Wie hoch ist die Risikobereitschaft?

Nachdem die Präferenzen geklärt sind, geht es ins Detail

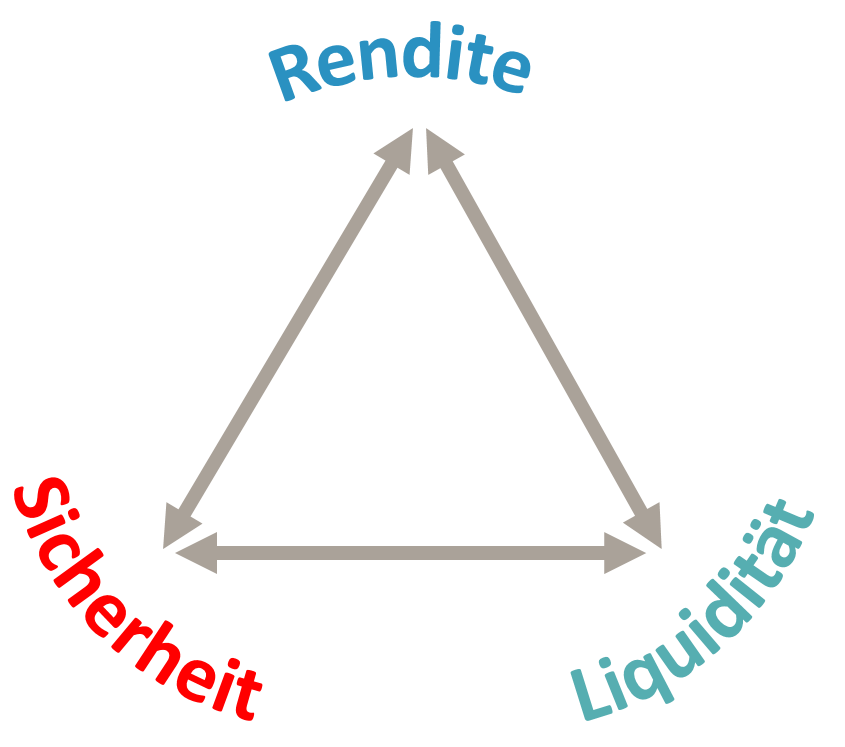

Ertragschancen erkennen und Risiken im Blick haben

Die vier Komponenten des DWS Invest Conservative Opportunities

** Über Unternehmensanleihen können Industrieunternehmen Fremdkapital über den Kapitalmarkt aufnehmen, ohne dass sie hierfür eine Bankerlaubnis benötigen.

|

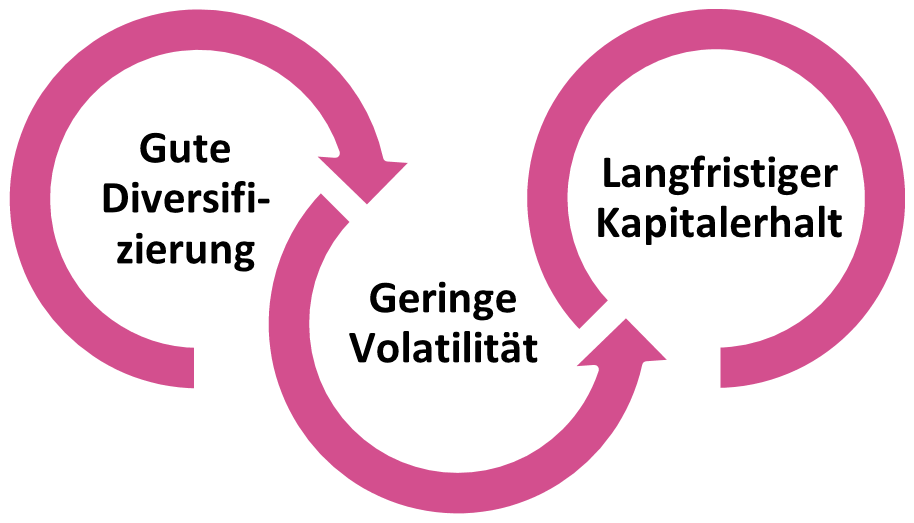

Für Anleger, die an den Wertpapiermärkten investieren wollen und dabei vor allem Wert auf soliden und langfristigen Kapitalerhalt legen. |

Drei Jahre DWS Invest Conservative Opportunities

Trotz schwieriger Marktbedingungen hat der Mischfonds den Anlegern nicht zu viel versprochen. Fondsmanager Thomas Graby zieht Bilanz.

Downloads

Fondsdetails des DWS Invest Conservative Opportunities LD

|

Anteilsklasse |

LD |

|

Anteilsklassen-Währung |

EUR |

|

ISIN |

LU2034326236 |

|

WKN |

DWS23A |

|

Ausgabeaufschlag[5] |

3,0% |

|

Verwaltungsvergütung |

0,950% |

|

Laufende Kosten (Stand: 31.12.2024) |

1,060% |

|

Ertragsverwendung |

Ausschüttung |

Risiken[6]

-

Markt-, branchen- und unternehmensbezogene Kursschwankungen.

-

Wechselkursschwankungen.

-

Der Anteilswert kann unter den Kaufpreis fallen, zu dem der Kunde den Anteil erworben hat.

-

Das Sondervermögen weist aufgrund seiner Zusammensetzung/der von dem Fondsmanagement verwendeten Techniken eine erhöhte Volatilität auf, d.h., die Anteilpreise können auch innerhalb kurzer Zeiträume stärkeren Schwankungen nach unten oder nach oben unterworfen sein.

-

Der Fonds legt einen wesentlichen Anteil in anderen Fonds an. Bei einer Anlage in andere Fonds ist zu berücksichtigen, dass mehrere Zielfonds gleiche oder einander entgegengesetzte Anlagestrategien verfolgen können. Hierdurch können bestehende Risiken kumulieren, eventuelle Ertragschancen können sich gegenseitig aufheben.

-

Der Fonds schließt in wesentlichem Umfang Derivategeschäfte mit verschiedenen Vertragspartnern ab. Ein Derivat ist ein Finanzinstrument, dessen Wert von der Entwicklung eines oder mehrerer Basiswerte abhängt. Es kann aufgrund seiner Ausgestaltung (z.B. aufgrund einer Hebelwirkung) den Fonds stärker beeinflussen, als dies beim unmittelbaren Erwerb der Basiswerte der Fall ist.

- Kursverluste bei Renditeanstieg auf den Rentenmärkten: Steigen die Zinsen bzw. die Renditen auf dem Rentenmarkt, weisen neu ausgegebene Anleihen eine höhere Verzinsung auf als im Umlauf befindliche. Folglich fällt bei den umlaufenden Anleihen der Kurs. Beim Verkauf solcher Anleihen vor deren Fälligkeit können somit Kursverluste entstehen.

- Emittentenbonitäts- und -ausfallrisiko. Darunter versteht man allgemein die Gefahr der Überschuldung oder Zahlungsunfähigkeit, d.h. eine mögliche vorübergehende oder endgültige Unfähigkeit zur termingerechten Erfüllung von Zins- und/oder Tilgungsverpflichtungen.

Themenwelt Mischfonds

1. Es kann keine Zusicherung gegeben werden, dass die Ziele der Anlagepolitik erreicht werden können.

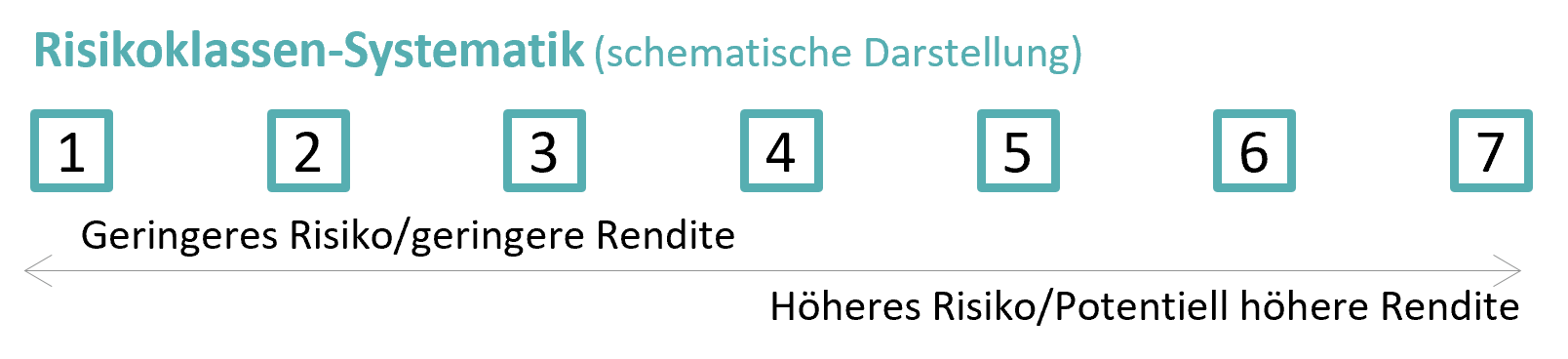

2. Risikoklasse (RK) gibt das erwartete, auf historischen Daten basierende, Verlustrisiko an. Dieser Risikoindikator unterliegt Veränderungen; RK 1: 0% – 0,5%; RK 2: 0,5% – 2%; RK 2% – 5%; RK 4: 5% – 10%; RK 5: 10% – 15%; RK 6: 15% – 25%; RK 7: 25%; Es kann keine Gewährleistung gegeben werden, dass die Anlageziele erreicht werden.

3. Prognosen basieren auf Annahmen, Schätzungen, Ansichten und hypothetischen Modellen oder Analysen, die sich als nicht zutreffend oder nicht korrekt herausstellen können. Wertentwicklungen der Vergangenheit, simuliert oder tatsächlich realisiert, sind kein verlässlicher Indikator für die künftige Wertentwicklung. Berechnungsgrundlage sind jährliche Zeiträume von 1 bis 30 Jahren auf Basis der Monatsschlusskurse des MSCI World. Referenzperiode: 31.12.1969 bis 30.12.2024.

4. Anlagen wie bspw. Gold sind bis zu 10% des Teilfondsvermögens möglich. Die Umsetzung erfolgt indirekt, z.B. über Zertifikate. Nähere Informationen entnehmen Sie bitte der Anlagepolitik und Verkaufsprospekt des Fonds.

5. Bezogen auf den Bruttoanlagebetrag: 3,00% bezogen auf den Bruttoanlagebetrag entsprechen ca. 3,09% bezogen auf den Nettoanlagebetrag.

6. Der Verkaufsprospekt enthält ausführliche Risikohinweise.