Noch im vergangenen Jahr brachten Aktien der Schwellenländer beeindruckende Renditen. Doch plötzlich verabschieden sich immer mehr Anleger von diesen Börsen. Ihre Sorge: Der starke US-Dollar, die erwarteten Zinserhöhungen in den Vereinigten Staaten und zunehmender Protektionismus könnten den Aufschwung der Schwellenländer und ihrer Börsen ausbremsen.

Doch diese Sorge scheint übertrieben, urteilen die Marktstrategen der DWS. Die Experten haben mehrere Gründe identifiziert, die sich für Schwellenländer positiv auswirken könnten[1].

Grund 1: Die Wirtschaft in den Emerging Markets brummt weiter

Grundsätzlich glauben die Strategen der DWS, dass sich die wirtschaftliche Situation vielerorts in den Schwellenländern auch im Jahr 2018 weiter verbessern wird – vor allem in Brasilien und Russland.

Asien dominiert den Wettbewerb

Nach einer IMD-Studie zählen mit Hong Kong und Singapur gleich zwei asiatische Staaten zu den wettbewerbsfähigsten Ländern der Welt.

Quelle: The IMD World Competitiveness Ranking 2018

Wie gut die wirtschaftliche Verfassung vieler Schwellenländer ist, deutet auch die jährliche IMD-Studie zur globalen Wettbewerbsfähigkeit einzelner Staaten an[2]. Die Studienautoren zählen viele asiatische Staaten zu den Top-Standorten dieser Welt. Direkt unterhalb der Spitzenposition USA rangieren Hong Kong und Singapur. China ist auf Platz 13 gelistet und damit noch vor Deutschland.

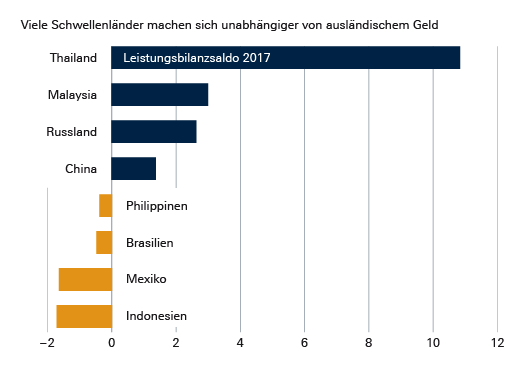

Grund 2: Gesunde Leistungsbilanzen – Abhängigkeit vom Ausland ist gesunken

Elke Speidel-Walz, Chief Economist Emerging Markets bei der DWS, verweist zudem besonders auf die gesunden Leistungsbilanzen der meisten Schwellenländer. Von den 20 wichtigsten Schwellenländern wiesen nur Argentinien und die Türkei ein Leistungsbilanzdefizit von mehr als drei Prozent ihres Sozialprodukts (BIP) auf[3]. Auch deshalb sollte der Großteil der Schwellenländer dem Druck von außen standhalten können. Ein Defizit bedeutet, dass ein Land mehr Waren und Leistungen aus dem Ausland bezieht, als es selbst exportiert. Bei einem hohen Defizit ist deshalb das Land sehr abhängig von ausländischem Kapital.

Thailand und Co. überzeugen mit innerer Stärke

Asiatische Schwellenländer überzeugen mit wirtschaftlicher Stabilität.

Quelle: IMF World Economic Outlook, Deutsche Asset Management Investment GmbH; Stand: 28.05.2018

Grund 3: Geringere Verschuldung in US-Dollar

Unternehmen und öffentliche Haushalte der Schwellenländer verschulden sich heute weniger in US-Dollar und mehr in eigener Währung als früher. Dadurch sind sie unempfindlicher gegen eine Dollaraufwertung.

Grund 4: Mehr Spielraum bei Zinssenkungen

Die Zinsen in den Schwellenländern sind viel höher als in den Industriestaaten. Die Zentralbanken der Schwellenländer können deshalb einem möglichen konjunkturellen Abschwung eher mit Zinssenkungen entgegentreten als die Notenbanken der Industrieländer, speziell in der Europäischen Union.

Grund 5: Akzeptable Bewertung

Ein weiterer Pluspunkt: Schwellenländer-Aktien sind im internationalen Vergleich relativ moderat bewertet. Der US-Aktienindex S&P 500 weist derzeit ein Kurs-Gewinn-Verhältnis von 25,3 auf. Der MSCI Emerging Markets-Index hat ein KGV von 14,3[4]. Vor allem im asiatischen Raum sind die Aktien attraktiv bewertet, sagen die Experten der DWS.

Für 2018 sehen die Anlageexperten der DWS vor diesem Hintergrund Chancen, dass erneut frisches Anlegergeld in die Börsen der Schwellenländer fließt. Positiv stimmt in diesem Zusammenhang, dass neben Fonds und anderen internationalen Anlegern inzwischen auch immer häufiger Anleger aus den Schwellenländern selbst in die Unternehmen und in die Aktien ihres Lands investieren. Das spricht für eine geringere Abhängigkeit vom Ausland.

Anleger, die sich die Chancen erschließen möchten, die asiatische Aktienmärkte bieten, können dies beispielsweise mit dem Deutsche Invest I Top Asia.